AYNİ YEMEK YARDIMI KDV DAHİL GELİR VERGİSİ İSTİSNASI

1.Yemek Yardımı Hesaplama Yöntemi;

Ayni yemek yardımı KDV dahil hesaplama detaylarına örnekler üzerinden yer verilmiştir.

Örnekler:

Örnek 1: Ücretli A'ya günlük 60 TL tutarında Aralık 2022 döneminde ayni yemek yardımı yapılmaktadır. Çalışanın Aralık 2022 dönemine ait 10 günlük çalışması bulunmaktadır. Yemek yardımın net tutarı ile SGK, KDV dahil gelir vergisi ve damga vergisi istisna bedeli ne kadardır?

60*10 = 600 TL Brüt Yemek Yardımı Hesaplama;

SGK açısından: Yemek Yardımının SGK'dan muaf oranı günlük asgari ücretin %23,65 'i yani 51,01 TL, puantajda günlük verilen yemek yardımı ise 60 TL olduğundan SGK istisnası hesaplanacak ve puantajda bu tutar kadar prime esas kazançtan istisna edilecektir.

51,01*10= 510,10 TL (10 günlük istisna tutarı)

600- 510,10 = 89,90*0,15 = 13,49 TL (SGK kesintisi)

Gelir Vergisi ve Damga Vergisi açısından: Yemek Yardımının gelir vergisinden muaf tutarı KDV dahil günlük 55,08 TL, puantajda günlük verilen yemek yardımı ise 60 TL olduğundan gelir vergisi ile damga vergisi istisnası hesaplanacak ve puantajda bu tutar kadar gelir vergisi ve damga vergisinden istisna edilecektir.

Yemek Yardımı İstisnası: 55,08*10 = 550,80 TL

Gelir Vergisi Matrahı: 600-13,49-550,80 = 35,71 TL

Gelir Vergisi Tutarı: 35,71*0,15 = 5,36 TL

Damga Vergisi Matrahı: 600-550,80 = 49,20 TL

Damga Vergisi Tutarı: 49,20*0,00759 = 0,37 TL

Yasal Kesintiler Toplamı: 13,49 + 5,36 + 0,37 = 19,22 TL

Net Yemek Yardımı: 600 – 19,22 = 580,78 TL'dir.

Örnek 2: Ücretli B'ye günlük 75 TL tutarında Aralık 2022 döneminde ayni yemek yardımı yapılmaktadır. Çalışanın Aralık 2022 dönemine ait 24 gün normal mesaisi 6 günlük hafta tatili bulunmaktadır. Yemek yardımın net tutarı ile SGK ve gelir vergisi istisna bedeli ne kadardır?

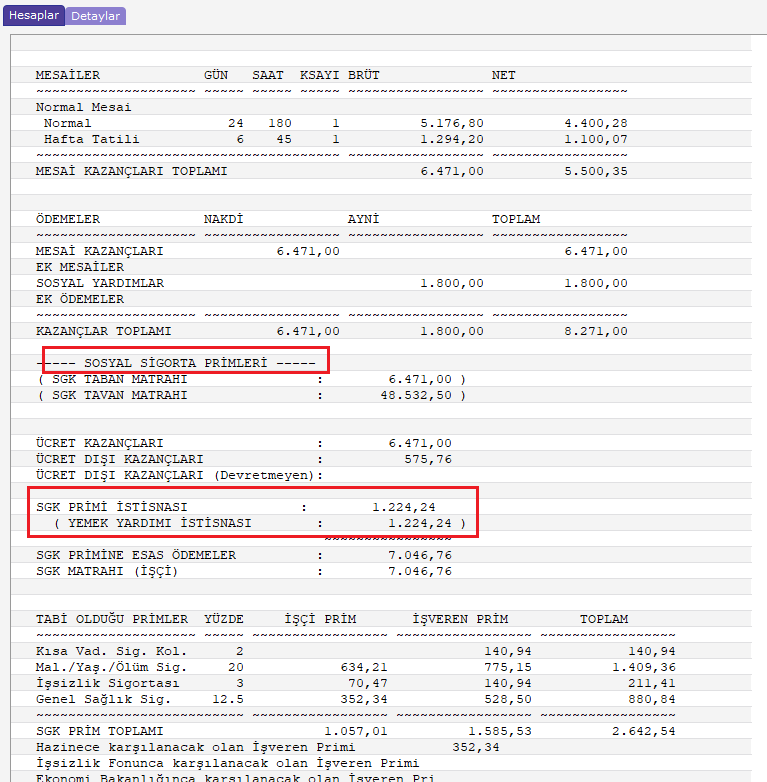

75*24 = 1.800 TL Brüt Yemek Yardımı Hesaplama;

SGK açısından: Yemek Yardımının kanun parametreleri SGK'dan muaf bölümü oranı günlük asgari ücretin %23,65 'i yani 51,01 TL, puantajda günlük verilen yemek yardımı ise 75 TL olduğundan SGK istisnası hesaplanacak ve puantajda bu tutar kadar prime esas kazançtan istisna edilecektir.

51,01*24 = 1.224,24 TL Yemek Yardımı İstisnası

1.800- 1.224,24 = 575,76* 0,15 = 86,36 TL (SGK Kesintisi)

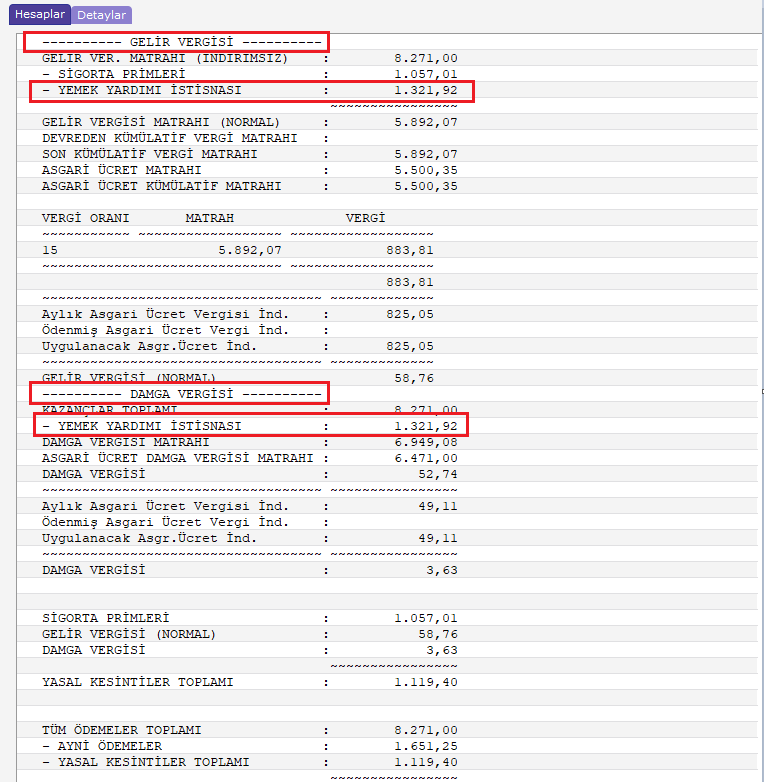

Gelir Vergisi ve Damga Vergisi açısından: Yemek Yardımının gelir vergisinden muaf tutarı KDV dahil günlük 55,08 TL, puantajda günlük verilen yemek yardımı ise 75 TL olduğundan gelir vergisi ile damga vergisi istisnası hesaplanacak ve puantajda bu tutar kadar gelir vergisi ve damga vergisinden istisna edilecektir.

Yemek Yardımı İstisnası: 55,08*24 = 1.321,92 TL

Gelir Vergisi Matrahı: 1.800-86,36-1.321,92 = 391,72 TL

Gelir Vergisi Tutarı: 391,72*0,15 = 58,76 TL

Damga Vergisi Matrahı: 1.800-1.321,92 = 478,08 TL

Damga Vergisi: 478,08*0,00759= 3,63 TL

Yasal Kesintiler Toplamı: 86,36 + 58,76 + 3,63 = 148,75 TL

Net Yemek Yardımı: 1.800 – 148,75 = 1.651,25 TL'dir.

2. Bordro Plus Ayni Yemek Yardımı Uygulama Adımları

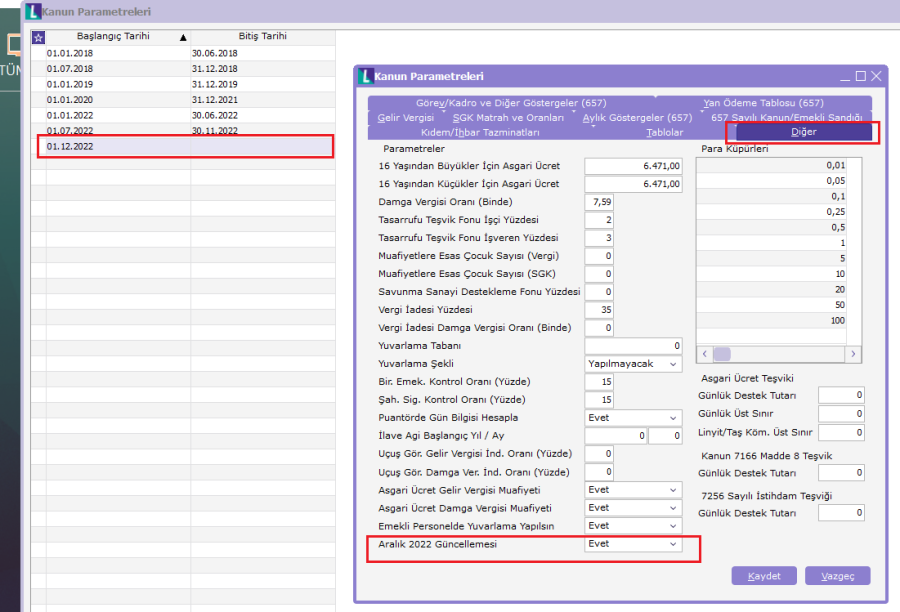

1-Ayarlar / Parametreler / Kanun Parametreleri ekranında 01/12/2022 tarihli parametre ile açılan pencerede Diğer tabında ''Aralık 2022 Güncellemesi: Evet'' seçilir.

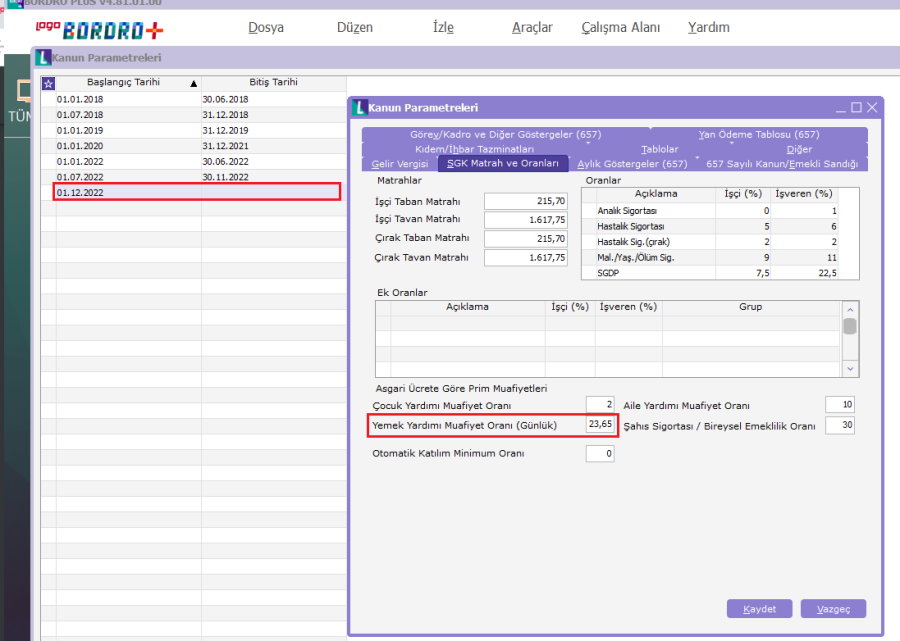

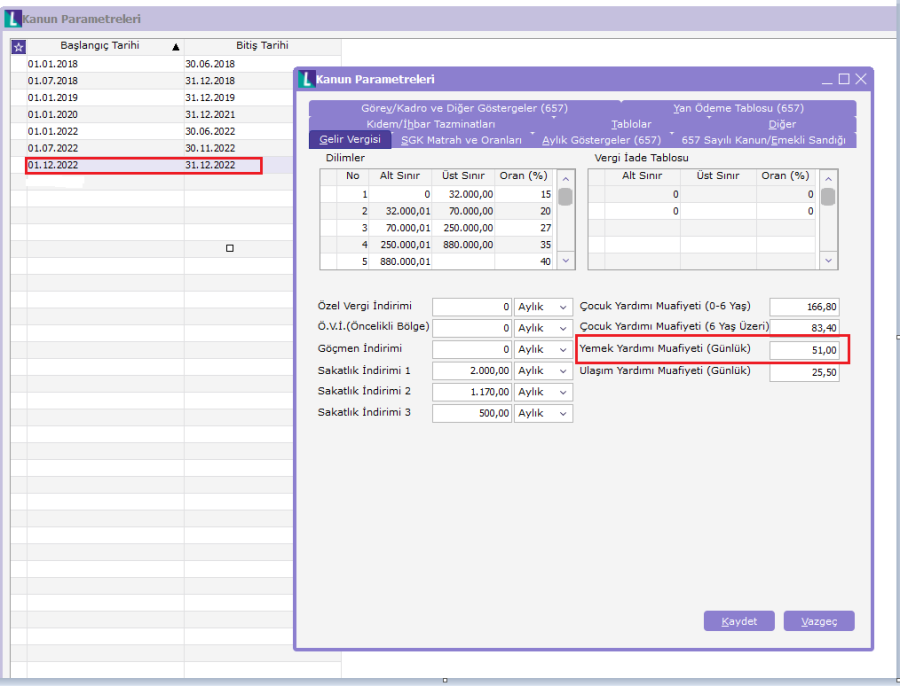

\n \n Not: Ayarlar/ Parametreler / Kanun Parametreleri penceresi Sgk matrah ve oranları tabında ''Yemek Yardımı Muafiyet Oranı (Günlük): 23,65'' ile Gelir vergisi tabında ''Yemek Yardımı Muafiyeti (Günlük): 51'' TL olduğu görülür.

\n \n Not: Ayarlar/ Parametreler / Kanun Parametreleri penceresi Sgk matrah ve oranları tabında ''Yemek Yardımı Muafiyet Oranı (Günlük): 23,65'' ile Gelir vergisi tabında ''Yemek Yardımı Muafiyeti (Günlük): 51'' TL olduğu görülür.

\n

\n

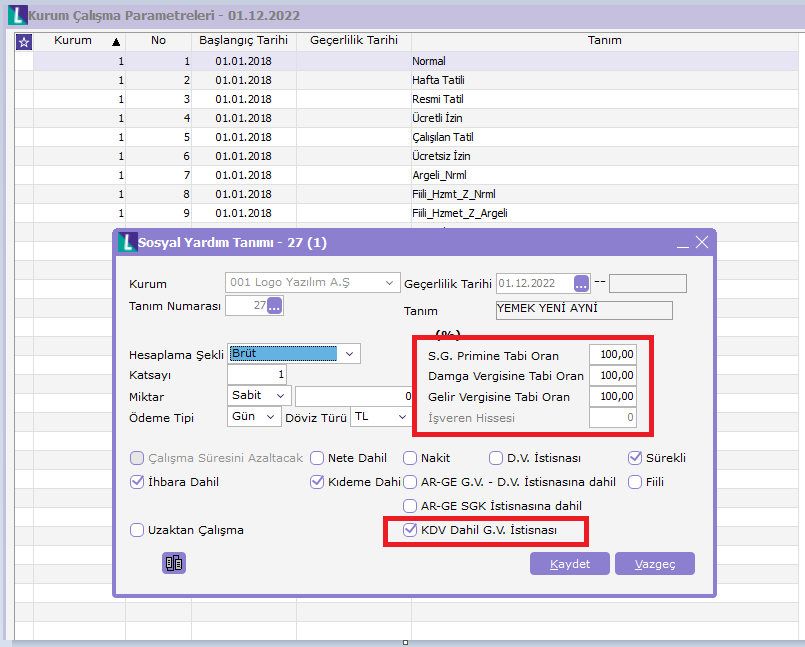

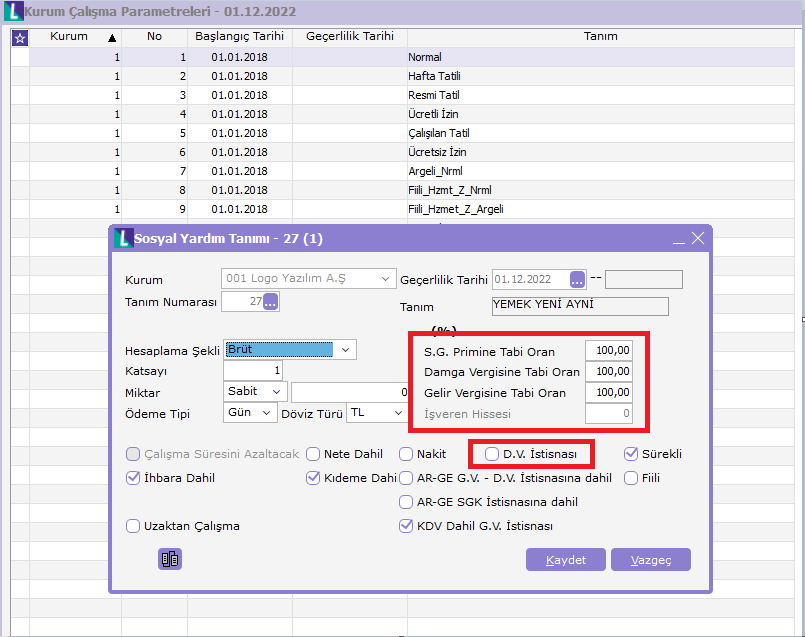

2-Ayarlar / Parametreler /Kurum Çalışma Parametreleri/ Sosyal Yardımlar/ Ayni Yemek Yardımı tanımları Sgk, Damga Vergisi ve Gelir Vergisine tabi oranlar ekran görüntüsündeki gibi 01.12.2022 tarihinden itibaren geçerli olacak şekilde değiştirilir. Yemek yardımının ayni olması durumunda tabi oranlar % 100 olacak şekilde tanımlanıp, ''KDV dahil G.V. istisnası'' alanı işaretlenir.

Not: Ayarlar/ Parametreler / Kurum Çalışma Parametreleri Sosyal Yardımlar tabında bulunan ayni yemek yardımı tanımı için ''D.V. İstisnası'' alanının işaretli olmamasına dikkat edilir.

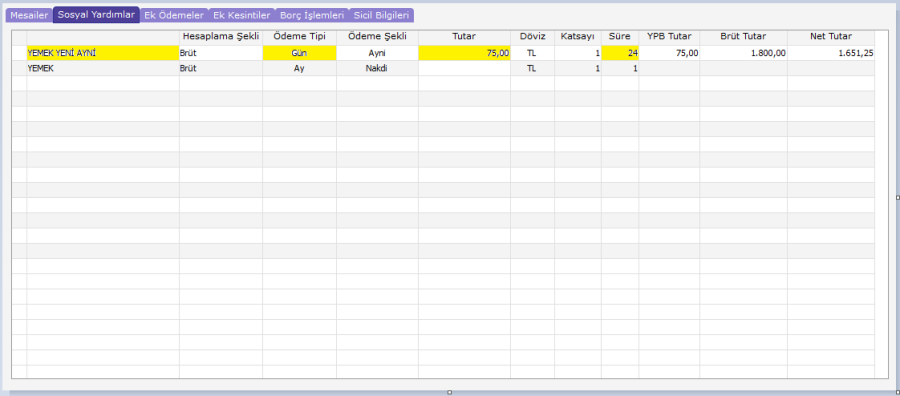

3.Bordro / Kayıtlar / Puantaj Kartları ekranı açılır ve sağ click ekle butonu ile puantajı oluşturulmak istenilen çalışan seçilir. Sosyal Yardımlar tabında ilgili yemek yardımında ''Ödeme Tipi: Gün'' olarak seçilir, tutar ve süre bilgisi girilerek hesaplama yapılır.  \n \n

\n \n  \n

\n  \n Not: KDV dahil yemek yardımı istisnasının kullanılmak istenilmesi durumunda kanun parametreleri Gelir Vergisi tabında bulunan ''Yemek Yardımı Muafiyeti (günlük) : 51 TL'' yazılması ve yemek yardımı tanımında ''KDV Dahil G.V İstisnası'' kutucuğunun işaretli olması yeterlidir. Yemek yardımı istisnasının KDV hariç kullanılmak istenilmesi durumunda ise ''Yemek Yardımı Muafiyeti (günlük) : 51 TL'' yazılması ve ''KDV Dahil G.V İstisnası'' kutucuğunun işaretli olmaması gerekir.

\n Not: KDV dahil yemek yardımı istisnasının kullanılmak istenilmesi durumunda kanun parametreleri Gelir Vergisi tabında bulunan ''Yemek Yardımı Muafiyeti (günlük) : 51 TL'' yazılması ve yemek yardımı tanımında ''KDV Dahil G.V İstisnası'' kutucuğunun işaretli olması yeterlidir. Yemek yardımı istisnasının KDV hariç kullanılmak istenilmesi durumunda ise ''Yemek Yardımı Muafiyeti (günlük) : 51 TL'' yazılması ve ''KDV Dahil G.V İstisnası'' kutucuğunun işaretli olmaması gerekir.